Cela fait un petit moment maintenant que je souhaite traiter ce sujet sur mon blog. On parle peu sur internet de comment gérer son patrimoine et ses investissements quand on est freelance. Ce sujet est très important pour tout le monde mais je le trouve encore plus crucial quand on est freelance.

Pour moi, bien gérer ses finances et investir offre de la sécurité. C’est l’assurance « dormir tranquille » de chacun.

Quand on est salarié, on a déjà pas mal de sécurité : salaire fixe + droit du travail ET l’assurance chômage. Il faut vraiment une grosse catastrophe ou une très mauvaise gestion de ses finances pour se retrouver à ne plus pouvoir payer ses créances (loyer, crédits, etc).

Quand on est freelance par contre, même si avec le temps on devient serein, on n’est jamais à l’abri d’un client qui s’en va, des fluctuations de revenus, de l’inconnu des taxes et impôts. En cas de cessation d’activité, on a que ses économies pour survivre. Peu importe notre niveau de revenu, nous sommes dans une situation précaire.

Etant étudiant j’étais abonné aux découverts. Pour moi le découvert autorisé était une invention merveilleuse et je l’utilisais constamment. Malheureusement ce jeu s’est retourné contre moi et j’ai été en grande difficulté à ne plus avoir où dormir. Ce jour là je me suis dit « plus jamais ».

Depuis plusieurs années maintenant, je mets pas mal d’argent de côté et j’ai adopté une bonne gestion financière. Comme beaucoup j’ai utilisé les livrets classiques type livret A ou PEL mais j’ai vite compris que ça ne suffirait pas. Dans cet article je ne vais expliquer comment bien gérer ses finances, cela dépend de chacun et c’est surtout une question de maîtrise de soi et de rigueur.

Dans cet article je vais vous partager ma vision de la finance pour un freelance, et je vais vous montrer quelques uns de mes investissements (et ce que j’en pense).

Attention : par honnêteté, je ne mets aucun lien affilié dans cet article. Néanmoins si vous avez trouvé quelque chose d’intéressant et que vous voulez me remercier, contactez moi en privé (ici), je vous enverrai un lien et nous pourrions gagner chacun quelque chose (la plupart du temps je peux vous parrainer).

Pourquoi épargner et investir quand on est freelance ?

Je ne vais pas faire un cours de finance car je suis loin d’être un expert mais quand on gagne de l’argent et qu’on dépense moins que ce que l’on gagne, on a des économies.

Que faire de ses économies ?

On peut tout simplement tout garder sur son compte en banque. Le problème en faisant ça est qu’au fur et à mesure des années ces économies vont fondre. C’est à cause de l’inflation. L’important n’est pas tant notre revenu (car c’est relatif), ce qui est important c’est notre pouvoir d’achat.

Si je mets 10€ de côté aujourd’hui et qu’une baguette coûte 1€, j’ai travaillé pour obtenir 10 baguettes. En mettant de côté je pourrais me dire que dans 10 ans, si j’ai besoin d’acheter 10 baguettes, j’utiliserais ces économies (sécurité). Hors l’inflation fait que dans 10 ans, une baguette pourrait bien coûter 2€ car tout augmente constamment. J’aurais travaillé pour 10 baguettes mais 10 ans plus tard je ne pourrais m’en payer que 5, j’ai donc perdu 50% dans l’affaire.

C’est donc une mauvaise affaire. Il ne faut pas le faire.

C’était important de commencer par ça car il faut que ça soit bien ancré dans la tête de tout le monde.

Quelles solutions pour éviter de perdre du pouvoir d’achat ?

Il existe différentes solutions sur lesquelles nous pouvons placer une partie de nos économies et être rémunéré avec un taux d’intérêt (annuel), les classiques sont :

- Le livret A : 0,5% et devrait être augmenté à 0,7 ou 0,8 % en 2022 ;

- Le PEL (Plan épargne logement) : 1%, ou 2,5% si ouvert avant 2015 ;

- Le LEP (Livret d’épargne populaire) : 0,75%

- Le LDDS (Livret de développement durable et solidaire) : 0,5%

- Différentes livrets des banques « compte sur livret » : 0,05% chez Boursorama Banque par exemple.

Il y en a d’autres comme le CEL. Je ne vais pas entrer dans le détail de ces livrets mais ils ont plusieurs points communs :

- Ils sont liquides, c’est à dire que sur la plupart, vous pouvez récupérer votre argent en quelques minutes.

- Certains sont exonérés d’impôts sur le revenu. C’est un avantage mais leur taux d’intérêt est tellement bas que l’imposition ne changerait pas grand chose.

Il faut savoir qu’il y a des plafonds, par exemple le livret A est plafonné à 22950€. Il faut déjà l’atteindre, mais à l’échelle d’une vie, ces livrets peuvent ne pas suffire.

Sont-ils intéressants ? Oui et non.

Oui car sur ces enveloppes, notre capital est garanti, on ne peut pas le perdre et elles sont liquides, on peut récupérer notre argent quand on le souhaite.

Non, car les taux d’intérêts sont tellement bas que les gains ne changeront finalement pas grand chose.

Selon moi, il faut malgré tout utiliser ces enveloppes pour s’assurer un matelas de sécurité. En cas de grosse dépense, on pourra aller chercher des liquidités sur nos livrets. Cela limite également « la casse ».

Quelles solutions d’investissement pour les freelances ?

Comme nous l’avons vu, il existe des solutions simples pour épargner de l’argent et gagner un peu d’intérêts. Cela dit, si l’on souhaite dynamiser un peu plus son épargne il existe de nombreuses autres solutions. Je vais vous lister celles que je connais et que j’utilise :

- L’assurance-vie ;

- Le PEA ;

- Le compte titre ;

- Les prêts à des PME ;

- Le PER ;

- Le crowdfunding immobilier ;

- L’investissement dans des startups ;

- La cryptomonnaie.

C’est grâce à ce type de solutions que l’on peut vraiment faire « travailler » notre argent et donc « s’enrichir ». Le but n’est pas de devenir milliardaire, mais augmenter petit à petit son patrimoine et ainsi s’assurer une tranquillité d’espit.

Je suis toujours à la recherche de nouvelles opportunités. Je vais essayer de toutes vous les présenter. Vous remarquerez que je ne parle pas d’investissement immobilier. La raison est simple : je ne m’y suis pas encore lancé (même si ça m’intéresse !).

L’assurance-vie

L’assurance-vie est la solution préférée des français. Son principe est simple : sur cette enveloppe vous placez une somme d’argent (et pouvez l’alimenter régulièrement) et définissez un bénéficiaire. En cas de décès, le capital et les intérêts sont versé au bénéficiaire.

Sur l’assurance-vie, il existe plusieurs supports d’investissement :

- Les fonds euros : c’est de la dette d’état. En clair, vous prêtez de l’argent aux pays européen. Les fonds sont garantis, un peu comme sur le livret A. Par contre, les taux d’intérêts sont très bas, en ce moment aux alentours des 1,5%.

- Les unités de compte : ici le capital n’est pas garanti, il s’agit d’actions, d’obligations (prêt à des entreprises) et d’immobilier. Les taux d’intérêt sont bien entendu supérieurs.

On peut soit piloter ses investissement de manière libre, soit déléguer à l’assurance (c’est généralement ce que l’on fait si l’on est pas un expert). Souvent, il y a une répartition faite entre les fonds euros (garantis) et les unités de compte (non garanties) par exemple 70% fonds euros et 30% d’unités de compte.

On peut avoir plusieurs assurances-vie. Par exemple, j’en ai en gestion pilotées (je ne gère rien) et en gestion libre.

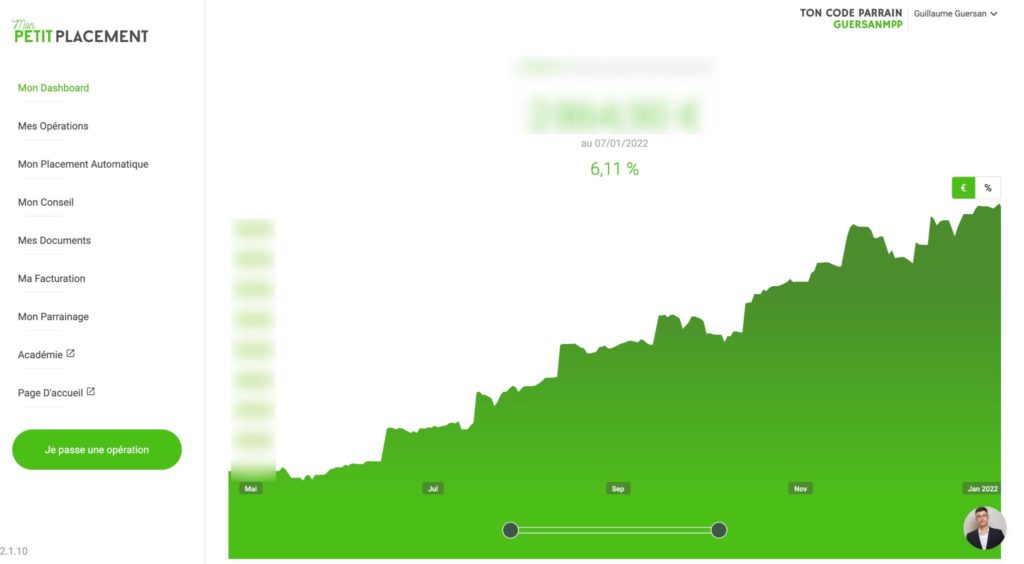

Ce que j’utilise comme assurances-vies : Boursorama Banque, Mon Petit Placement.

Mon Petit Placement : performance de 6,11%

Mon Petit Placement : performance de 5,77%

Je suis plutôt satisfait de ces placements pour le moment et l’expérience utilisateur de Mon Petit Placement est juste incroyable (si vous voulez un code parrain, contactez-moi via ma page contact).

Le PEA (Plan d’épargne en Action)

Le PEA est un compte vous permettant d’acheter des valeurs mobilières (investir en bourse sur des actions ou des obligations). Quiconque veut investir en bourse devrait avoir un PEA car après 5 ans de détention, les gains sont exonérés de fiscalités (hors prélèvement sociaux). Il faut donc l’ouvrir le plus rapidement possible même si on ne souhaite pas investir immédiatement. Cela permet de démarrer le calcul des 5 ans.

On ne peut pas acheter n’importe quelles actions sur un PEA mais on retrouve les principales entreprises européennes et d’autres actions du monde. En bourse il y a deux moyens de gagner de l’argent :

- Acheter les actions d’une entreprise : puis attendre que leurs prix augmentent et les revendre. Il n’y a pas de fiscalité si on laisse l’argent sur le PEA, il y a une enveloppe de « liquidité » si on souhaite revendre à un moment donné.

- Toucher des dividendes : certains actions ne vont pas forcément énormément grimper mais l’entreprise verse des dividendes à ses actionnaires, c’est donc un revenu passif. Je le fais par exemple avec Orange.

Toutes les banques (à ma connaissance) proposent le PEA. Personnellement, je préfère avoir mon PEA dans la banque où j’ai mes comptes, c’est donc chez Boursorama pour moi.

Le PEA est un super outil pour investir en bourse sans être trop imposé mais cet avantage a une limite : le plafond du PEA est de 150000€. C’est quand même déjà pas mal mais sait-on jamais : si vous devenez multimillionnaire cette information vous sera utile 🙂

Le compte titres (CTO)

Un compte titres est un compte bancaire permettant, comme le PEA, d’acheter des valeurs mobilières (actions, obligations, etc). La seule différence entre le compte titres et le PEA est que le compte titres n’est pas plafonné et ne propose aucun avantage fiscal.

Je ne vais donc pas trop m’étaler mais pourquoi ouvrir un compte titres plutôt qu’un PEA ?

Soit parce que vous avez déjà 150000€ sur votre PEA et donc vous êtes au plafond.

Mais généralement c’est surtout parce que chaque banque proposant un compte titres donne accès à plus ou moins places boursière et d’actions. Par exemple avec un PEA vous ne pouvez pas acheter des actions américaines ou chinoise par exemple (en tout cas pas en direct).

Il se peut qu’un jour vous vouliez acheter des actions d’une belle boite américaine, que vous la cherchiez avec votre PEA et que vous ne la trouviez pas. Dans ce cas là, il vous faudra ouvrir un compte titres dans un autre établissement. Tous les comptes titres ne proposent pas la même chose : pas les mêmes actions, pas les mêmes fonctionnalités … mais il y en a beaucoup ! On peut cela dit en avoir autant qu’on veut !

Par contre attention : à chaque fois que vous revendez une action sur un compte titres, vous devrez payer la Flat Tax (30%) sur la plus value. Si vous achetez une action 100€, que vous la revendez 130€, vous avez fait 30€ de plus value et devez payer 9€ de taxe, votre réel gain est donc de 21€.

Ce que j’utilise comme compte-titres :

- Degiro : beaucoup d’actions et très peu de frais (car oui, sur tous vos comptes d’investissement il y a des frais). Sinon, c’est assez classique.

- Trading212 : cette plateforme permet de créer des diagrammes. On crée une liste d’action et on définit une certaine répartition, par exemple on liste 10 entreprise et on veut que chacun représente 10% de notre portefeuille. Ainsi, on garde une certaine diversification de notre portefeuille.

Les prêts à des PME

C’est quelque chose que j’ai découvert en 2021 et que j’ai donc pu tester pendant environ 1 an. Il nous est possible de prêter à des PME. Il y a plusieurs applications et celle que j’ai trouvé et testé se nomme October.

October permet à des entreprises de trouver des prêts et donc nous, en tant qu’investisseur, on peut se placer de l’autre côté de la barrière et prêter de l’argent contre des intérêts.

Attention, c’est relativement risqué comme investissement donc je n’ai pas mis grand chose. Néanmoins, on peut prêter par exemple 20€. Il vaut mieux prêter une petite somme à 100 entreprises qu’une grosse somme à une. On réduit les risques.

Pour le moment, j’ai fait 110 prêts et aucun n’est en retard. Il y a eu aussi beaucoup de PGE (prêt garantie par l’état) donc je dirais que je suis tombé au bon moment (puisque 90% du capital est garanti par l’état). Les taux d’intérêts varient : les entreprises sont étudiées par October et une note leur est attribuée, plus la note est basse, plus le taux est élevé.

Il faut savoir qu’October prête également aux entreprises qui sont listées (sinon c’est précisé), c’est ce qui m’a rassuré personnellement.

Voici les 4 derniers projets :

Le PER (Plan épargne retraite)

Le PER, comme son nom l’indique, permet justement de préparer sa retraite. On place une certaine somme d’argent sur cette enveloppe et arrivé à l’âge légal de la retraite on peut soit récupérer tout le capital (en une fois) soit récupérer le capital sous forme de rente (un peu tous les mois, comme une retraite).

Le PER est une sorte d’assurance-vie en réalité. La seule différence est un « petit » avantage fiscal. En fonction de votre revenu, vous pouvez chaque année sortir la totalité ou une partie de vos versements sur votre PER de vos revenus imposables.

Un exemple simple :

Imaginons que vous gagnez 30000€ cette année, vous serez imposé sur 30000€ de revenu. Si vous avez placé 5000€ sur votre PER, vous serez en fait imposé sur 25000€.

Le véritable avantage est que vous utilisez en fait une partie de votre impôt comme effet de levier (vous l’investissez). Car si vous n’aviez par de PER, vous auriez été imposé sur 30000€ et auriez pu investir sur un compte titres votre revenu moins les impôts. Sur le PER vous investissez sans impôts.

Par contre attention, ce n’est pas un cadeau magique : le jour où vous récupérer votre capital vous serez imposé dessus. Ce n’est donc pas un cadeau, c’est un report de fiscalité. Si votre revenu baisse beaucoup arrivé à la retraite, c’est clairement avantageux mais si vous gagnez beaucoup, ça ne le sera pas forcément.

C’est difficile de prévoir notre revenu à la retraite mais dans tout les cas vous aurez quand même profité de l’effet de levier du PER.

J’ai ouvert un PER avec Caravel que je vous ai déjà présenté sur le blog.

Le crowdfunding immobilier

Cela fait un petit moment que l’on entend parlé du crowdfunding immobilier. Des promoteurs immobiliers font appel à des particuliers pour financer une partie de leurs projets immobiliers. Vous prêtez donc de l’argent en échange d’un taux d’intérêt.

L’avantage est qu’on peut souvent participer avec une somme « raisonnable » : par exemple 1000€. C’est donc un bon moyen de faire de l’immobilier sans entrer dans des projets d’achat importants nécessitant beaucoup de temps et de d’administratifs.

Je ne suis pas expert et pour être franc je n’ai fait qu’un projet avec Anaxago mais j’en suis très satisfait. C’est le manque de temps qui fait que je ne suis pas (encore) allé plus loin.

Voici les projets en cours :

L’investissement dans des startups

N’importe qui peut investir dans une startup, il suffit de connaître les fondateurs et se mettre d’accord avec eux. Mais bien sûr il faut du réseau. Des plateformes se sont créées pour permettre à toutes les startups de trouver des investisseurs et à tous les investisseurs d’investir dans des startups.

Il existe plusieurs plateformes mais personnellement j’utilise Crowdcube. J’ai investis dans 5 startups : Klarna, Freetrade, Stratiphy, Thermulon et Buy me once. Vous n’en avez peut être jamais entendu, c’est normal ce sont des startups mais j’espère bien que vous en entendrez parlé bientôt.

Encore une fois, l’avantage avec le principe du crowdfunding est que vous pouvez investir de « petites » sommes sur différents projets et donc diversifier vos investissements et donc limiter les risques.

Ici clairement c’est très risqué, on est sur un profil d’entreprises qui peuvent fermer du jour au lendemain. Personnellement je n’investis donc que dans des startups qui me plaisent, dont je pourrais être client et à qui ça me fait plaisir de donner un coup de pouce. Je pars du principe que l’argent est « perdu » et qui sait, j’aurais peut être de bonnes surprises.

La cryptomonnaie

C’est le dernier investissement que je présente et ce n’est pas un hasard : c’est le plus passionnant, le plus diversifié et aussi peut être le plus risqué. Je ne vais pas présenter la cryptomonnaie, il y a déjà énormément de contenus dessus sur internet. Je vais plutôt vous expliquer ce que je fais avec la cryptomonnaie.

C’est clairement un investissement qu’il ne faut plus ignorer. Oui, c’est risqué, bien sûr, pas la peine de mettre toutes vos économies dessus mais quand on voit que :

- des grandes entreprises et fonds d’investissements achètent en masse du Bitcoin (BTC) ;

- des états font du BTC leur monnaie nationale ou créent leur propre monnaie virtuelle ;

- des banques commencent à proposer l’achat de cryptomonnaie directement via son compte bancaire.

On est forcé de se dire que ce n’est pas forcément plus dangereux que la bourse et qu’il faut dans tous les cas s’y intéresser.

Personnellement je suis très méfiant de nature et j’ai mis du temps à m’y intéresser. Mais aujourd’hui je ne regrette pas et je trouve incroyable tout ce qui peut exister dans l’univers de la crypto. Les opportunités sont nombreuses MAIS il faut faire attention, il y a aussi beaucoup d’arnaques.

Il n’y a pas de recette magique, il faut essayer avec de petites sommes. Comme pour tout investissement il faut être prêt à perdre ce qu’on a investit.

Je vais vous présenter maintenant tout ce que je fais avec la cryptomonnaie.

Du cashback sur vos achats avec une carte crypto.com

C’est par ça que j’ai commencé. Crypto.com c’est une sorte de banque en ligne proposant une carte bancaire. Bien entendu, il est possible d’acheter des cryptomonnaie. Comme beaucoup de projets crypto, la plateforme a son propre token : le CRO. On pourrait comparer le CRO à des actions de l’entreprise car en effet, s’il y a de l’engouement pour l’entreprise ou un buzz, sa valeur augmente. A l’inverse s’il y a un bad buzz, sa valeur diminue.

Ce qui m’a plu avec crypto.com c’est qu’avec la carte bancaire, sur toutes nos dépenses on obtient du cashback. Du coup maintenant je fais presque tous mes achats avec ma carte crypto.com. Au final ça ne me coûte rien, j’achète mes produits au même prix, mais à chaque fois j’ai un petit pourcentage qui m’est reversé dans le token de la plateforme (le CRO). Si en plus sa valeur monte, mon gain est énorme. C’est une manière de s’exposer à une cryptomonnaie sans avoir à en acheter.

Par contre ce qu’il faut savoir avec crypto.com c’est qu’il y a une carte gratuite et que celle-ci offre 1% de cashback, mais que si vous achetez des CRO avec vos euros et que vous les bloquez (vous ne les vendez pas) vous pouvez avoir plusieurs avantages. Il y a plusieurs niveaux mais par exemple, moi :

- J’ai 5% de cashback sur mes achats (en CRO)

- Mon abonnement Spotify m’est 100% remboursé (en CRO)

- Mon abonnement Netflix m’est 100% remboursé (en CRO)

- Mes CRO « bloqués » me génèrent des intérêts (en CRO)

Il y a beaucoup de moyens de gagner de l’argent avec crypto.com au-delà du cashback :

Vous pouvez « staker » des cryptomonnaies et notamment des stablecoins qui sont des tokens dont la valeur est indexée sur une monnaie fiduciaire (le dollar généralement), c’est donc beaucoup moins risqué que les cryptomonnaies classiques. Par exemple je génère 12% d’intérêts sur l’USDC qui est un token indexé sur le dollar. C’est quand même beaucoup mieux que le livret A 🙂

Vous pouvez placer vos CRO générés sur le supercharger, ce qui vous permet de générer différentes cryptomonnaie, ça change selon les périodes, dernièrement on pouvait générer du BTC et de l’ETH par exemple.

Le CRO peut aussi grimper. Si vous générez des CRO via votre cashback, il ne vous a rien coûter et vous pouvez le revendre quand vous voulez. S’il grimper beaucoup par exemple, revendez-le et attendez qu’il baisse pour en racheter. Si vous répétez ça plusieurs fois, cela peut devenir très intéressant.

Je pourrais parler de crypto.com pendant des heures mais je préfère faire court : si vous avez des questions venez en privé 🙂

Générer des intérêts avec le staking avec Nexo et Youdler

Je vais ai expliqué qu’avec crypto.com il était possible d’acheter des « stablecoins » (token dont la valeur suit celle d’une monnaie fiduciaire), le problème est que crypto.com ne permet d’acheter que des stablecoins basés sur le dollar.

Pour nous européen c’est compliqué d’être trop exposé au dollar puisque nos achats se font en euros. Youhodler et Nexo permettent d’acheter de l’EURS qui est un stablecoin dont la valeur suit l’euro. C’est donc beaucoup mieux pour nous.

L’autre avantage pour moi était que je commençais à avoir une certaine somme d’argent (tout est relatif mais bon) et que je ne voulais pas mettre tous mes oeufs dans le même panier. Là, mes fonds sont placés sur 3 plateformes différentes, je limite donc les risques.

Je ne vais pas présenter ces plateformes en détails, mais globalement sur Nexo on peut générer 10% et sur Youhodler 12%.

Vous vous demandez sûrement comment il est possible de gagner 12% d’intérêts. En vérité c’est parce que ces plateformes permettent aussi à tout le monde d’emprunter de l’argent (ils utilisent donc l’argent que l’on bloque). Partons du principe que la plateforme prête à un taux de 15%, vous reverse 12% et garde donc 3%. Cela peut sembler fou mais des gens empruntent à des taux très élevés. Mais les taux des crédits à la consommation sont très élevés et encore chez nous en France nous sommes plutôt bien loti.

Les taux sont agressifs pour le moment car c’est le début, les plateformes ne prennent donc pas trop de commission mais ça pourrait changer à l’avenir.

Là, vous devez vous dire « intéressant mais prêter à des taux aussi élevés à des particuliers c’est super dangereux ! ».

Je me suis dit la même chose mais an réalité, les plateformes demandent aux personnes qui empruntent de bloquer des actifs (cryptomonnaie). Par exemple, si vous souhaitez emprunter 1000€, vous devrez bloquer l’équivalent de 2000€ en bitcoin. C’est le principe du nantissement dans le monde bancaire.

C’est donc beaucoup moins dangereux qu’on pourrait le croire. Le réel danger est le scénario suivant :

Quelqu’un emprunte 1000€ et bloque 2000€ de BTC, il ne rembourse pas et le bitcoin chute violemment et la valeur de ses BTC tombe donc sous les 1000€, la plateforme peut les revendre mais elle ne récupèrera par exemple que 800€, 200€ ont été perdus.

Je suis un « crypto optimiste », je ne pense pas que ça arrivera et je diversifie un maximum. Mais si vous avez peur : ne le faites pas ! Dormir tranquille n’a pas de prix.

Pour tout vous dire, en ce moment je teste aussi le staking avec l’UST (stable base sur le dollar) via la plateforme CoinList et le taux d’intérêt est d’environ 19,5%. Je n’ai cependant pas assez de recule pour en parler davantage.

De l’immobilier sur la blockchain avec RealT

Je vous ai dis que je ne faisais pas d’immobilier mais ce n’est pas tout à fait vrai. D’une part car j’ai quand même fait un projet de crowdfunding immobilier mais aussi parce que j’investis sur des propriétés américaines avec RealT.

Qu’est-ce que RealT ? L’entreprise achète des propriété puis gère la location de celles-ci. Chaque propriété est divisée en plusieurs token et ces tokens sont revendus sur sa place de marché pour environ 50$ / token. Derrière chacun récupère sa part des bénéficies en fonction de sa part dans la propriété. Si vous achetez 1% de la propriété, vous gagnerez 1% des loyers.

Quel est l’avantage par rapport à de l’immobilier classique ? Si vous mettez 200000€ sur un appartement en ville et que sa valeur baisse ou que les locataires ne payent pas leur loyer, vous prenez des risques.

Maintenant si avec 200000€ vous achetez une fraction de 4400 biens immobiliers, vous limitez énormément le risque. je trouve donc ça magique ! Cependant il y a 2 défauts :

- Vous ne pouvez pas faire de crédit immobilier pour acheter des propriétés sur RealT. Les taux d’intérêts étant très bas en ce moment, utiliser l’effet de levier du crédit immo est quand même très intéressant.

- Pour le moment la plateforme ne propose que des propriétés aux USA. On s’expose donc à un seul marché immobilier qui n’est peut être pas aussi sûr que le marché français.

Il faut donc y investir en toute connaissance de cause.

Autres projets

Il y a plein de projets, il faut faire attention. Je n’ai pas encore testé réellement les NFT ou le metaverse. Je me méfie, j’étudie et observe généralement chaque opportunité pendant plusieurs mois avant d’y investir.

Je vous invite à faire la même chose. Si en lisant cet article vous avez découvert crypto.com par exemple et que ça vous intéresse, attendez, regardez des forums, des vidéos YouTube, les avis sur Trustpilot, posez des questions sur des groupes Facebook avant de vous engager dedans.

Si je découvre d’autres choses intéressantes je mettrai à jour mon article.

La répartition de ses investissements

C’est un sujet important. Il existe énormément d’opportunités et types d’investissements. Des investissements sûr mais peu rémunérateurs et des investissements dangereux mais très rémunérateurs. Nous sommes tous différents. Aussi, chacun répartira son patrimoine en fonction de son aversion au risque. Certains garderont 90% de leur argent sur des enveloppes garanties, d’autres 70% et d’autres moins. Généralement cette répartition évolue avec le temps et le patrimoine que l’on détient.

Quelqu’un qui gagner 20000€ / mois n’aura pas forcément peur d’investir 50% de ses revenus dans des investissements risqués alors que quelqu’un qui gagne 2000€ mettra beaucoup moins, c’est normal.

La règle générale est quand même de rester curieux et de se former. Ne pas investir dans des actions en bourse c’est Ok mais seulement si on a pris le temps de se former un peu et de comprendre comment la bourse fonctionne. Sinon, ça ne s’appelle pas de la peur mais de la flemme et la flemme est l’ennemi du freelance.

Voici ma répartitions personnelles :

- Compte courant et livrets garantis : 35%. C’est beaucoup, mais j’investis petit à petit à mon rythme, c’est mon matelas de sécurité et mon potentiel apport pour un achat immobilier.

- Comptes d’investissements : 26,5%. C’est mon PEA, compte-titres et mes assurances vies hors fonds euros.

- Cryptomonnaies : 32%. Mais il y a beaucoup de stablecoins dedans et la valeur des cryptos a beaucoup augmenté en 2021 ce qui a fait grossir la part de la crypto dans mon patrimoine. je n’ai donc pas investis 32% de mes revenus dedans.

- Fonds euros : 4%. Dans mes assurances vies. Je ne suis pas très fan car pas beaucoup plus rémunérateurs qu’un livret au final.

- Autres : 2,5%. RealT (c’est plus ou moins de la crypto mais bon) et le crowdfunding immobilier.

Comment se former et s’informer ?

L’investissement est risqué mais important. Encore plus important quand on est freelance selon moi car notre revenu n’est pas aussi garanti qu’un salarié. Cela dit, c’est parfois très compliqué, il faut donc beaucoup étudier. Heureusement maintenant il existe énormément de contenus gratuits sur Google et YouTube. C’est comme ça qu’on apprend les bases et le fonctionnement de tout ça.

Ensuite, je dois aussi vous recommander une newsletter que j’adore : Snowball. Cette newsletter a été créée par Yoann Lopez, l’ex directeur marketing de la plateforme freelance Comet. Cette newsletter est excellente et c’est grâce à elle que j’ai appris pas mal de choses et que j’ai évolué dans le monde de l’investissement.

Il y a une version gratuite (pour tester) et une version premium qui apporte vraiment énormément de valeur. La version premium est à 60€ en annuel, c’est vraiment donné. Vous pouvez lire les éditions précédentes et vous inscrire sur le site directement : https://www.snowball.xyz/

Voilà, je vous ai ici donné mon point de vue et mon avis de freelance. Je ne conseille rien et c’est à chacun de se faire son propre avis. Comme je le disais en début d’article, je n’ai mis aucun lien affilié dans cet article mais si je vous ai fait découvrir un projet ou une plateforme et que vous voulez me remercier, contactez moi en privé (ici), je vous enverrai un lien et nous pourrions gagner chacun quelque chose (la plupart du temps je peux vous parrainer).

Si vous avez des questions n’hésitez pas à commenter cet article ou à m’envoyer un email.