Quand on se lance dans le freelancing, les premières questions qu’on se pose tournent généralement autour de l’acquisition client : comment vais-je trouver mes premières missions freelance ? Une fois que notre activité est bien lancée, viennent d’autres questions comme :

- comment suis-je couvert d’un point de vue santé ? En cas d’accident ?

- comment puis-je faire évoluer mon activité et changer de statut ?

- et bien entendu : a quoi va ressembler ma retraite et comment puis-je l’optimiser ?

Cette dernière question, j’ai mis 6 ans à me la poser. C’est normal, avant de penser à quelle sera ma situation à la retraite, j’ai d’abord dû améliorer ma situation dans le présent. C’est normal et en même temps je regrette quand même d’y avoir pensé aussi tard. Dès lors que mon activité tournait correctement j’aurais dû commencer à y penser car plus tôt l’on s’y prend, mieux c’est.

Comment cotise t-on pour le retraite en tant que freelance ?

C’est le première question que je me suis posé. Quand on est salarié, c’est très simple, l’employeur gère tout ça. Mais en tant qu’indépendant, tout cela est très opaque. Bien entendu, on paye des charges sociales tous les mois sur notre chiffre d’affaires et vous vous en doutez : une partie de ces charges sont pour la retraite.

Nous cotisons, nous en avons conscience mais nous ne savons pas combien et surtout nous ne savons pas vraiment ce que ça va nous donner une fois arrivé à l’âge légal de la retraite. Cette variable étant … très variable, j’ai 30 ans et je pense que mon âge légal de départ à la retraite se situera entre 60 ans et 90 ans. C’est assez précis pour se convaincre qu’il faut agir pour préparer sa retraite au mieux.

Après mes recherches, j’ai quand même eu quelques réponses, que je peux vous donner mais cela dépend de votre statut et surtout de votre activité. Pour les micro-entrepreneurs, je ne vais pas copier / coller et vous inviter à lire l’article référence du Portail AutoEntrepreneur sur le sujet de la retraite pour les auto-entrepreneurs.

Globalement, pour toucher votre retraite, vous devez valider 4 trimestres / an jusqu’à l’âge légal du départ. Pour valider ces trimestres, il y a un minimum de CA à réaliser. Si vous ne le faites pas, vous ne validerez pas tous vos trimestres et il faudra donc travailler plus longtemps ou racheter des trimestres.

Pour savoir à peu près combien vous toucherez à la retraite, vous avez un service de simulation mis à disposition par le site info-retraite.fr, qui est un service public qui vous permet justement de suivre votre situation, voir combien de trimestres vous avez cotisé, etc.

Si vous n’avez pas déjà de compte, je vous invite à vous en créer un rapidement. Pour la simulation, ça se passe ici :

J’ai fait une simulation rapide pour un professionnel libéral (ma situation) avec un revenu annuel de 50000€ (ce qui est bien pour un freelance) et voici les résultats :

Comme vous pouvez le voir, ce sont des montants brut (avant impôts) et en partant au plus tôt, à 62 ans, cela donnera un revenu mensuel de 1679€. En partant plus tard, on a droit à une surcote.

C’est bien, mais c’est pas dingue, car avec un CA de 50000€ / an, cela donnait un revenu mensuel de 4166€ / mois brut, il faudra donc bien se préparer à cette baisse de revenu.

Caravel : Mieux préparer sa retraite avec un PER

Heureusement, il existe des solutions pour préparer sa retraite au mieux. J’ai fait mes recherches afin de me préparer au mieux. Bien entendu, je pouvais déjà mettre de l’argent de côté tous les mois.

C’est du bon sens cela dit, j’avais déjà ce réflexe mais ce n’est pas forcément ce qu’il y a de plus optimal car en mettant mes économies sur un Livret A, le taux de rendement est moindre que l’inflation, ce qui fait que mes 1000€ mis de côté aujourd’hui me donneront moins en pouvoir d’achat arrivé à la retraite donc je risquais d’être en difficulté.

Bien entendu, je me suis créé une épargne de sécurité sur un Livret A mais j’ai décidé d’investir une partie de mon épargne sur un portefeuille plus dynamique : le PER.

Qu’est-ce que le PER ?

Le PER individuel est ouvert à tous et est notamment apprécié des travailleurs indépendants. Il faut généralement le souscrire auprès d’un établissement financier ou d’une d’assurance. Le PER donne droit à des avantages fiscaux et il y a des cas de déblocage anticipé, par exemple pour l’achat de sa résidence principale.

Généralement, un PER donne lieu à l’ouverture d’une assurance (comme une assurance vie) ou d’un compte Titres, ce type de compte permet d’investir sur des actions ou des obligations, en clair, c’est de la bourse.

Il y a peu de différences entre un PER assurance et un PER compte-titres, la seule différence est que l’on pourra trouver des fonds euros sur un PER assurance. les fonds euros sont peu risques mais peu dynamiques.

C’est donc grâce à ça que l’épargne va faire « des petits ». Cela peut faire peur et j’avais très peur au début mais si l’on regarde l’évolution du CAC 40 depuis 1990, on se rend compte que ce n’est pas la mort assuré de son épargne :

Certes, en bourse il y a des crises, des chutes, mais globalement, comme on peut le voir sur ce graph, ça grimpe et tant qu’on ne vend pas, on ne perd pas.

Vous pourriez très bien investir vous même en bourse via un PEA, une assurance vie ou un compte titres classique. Néanmoins, le PER offre un avantage fiscal non négligeable : les sommes versées sur un PER au cours d’une année sont déductibles des revenus imposables de cette année, dans la limite de 10% des revenus professionnels de l’année, nets de cotisations sociale et de frais professionnels, avec une déduction maximale de 32909€.

Ceci n’est pas un cadeau, mais un report, car ces sommes, vous les toucherez à votre retraite et vous devrez donc payer des impôts dessus à ce moment là.

Autre information à savoir : beaucoup de PER son en gestion pilotée, c’est à dire que ce n’est pas vous qui choisissez spécifiquement telle ou telle action dans laquelle investir. Beaucoup y verront un avantage, notamment les non initiés.

Mais votre revenu risque de baisser à la retraite, donc, votre taux d’imposition sera potentiellement plus bas. De plus, vous utilisez un effet de levier en investissant dans un PER puisque vos investissements sont nets d’impôt, alors que si vous les aviez gardé pour les investir via un PEA, vous auriez d’abord dû payer des impôts dessus 😉

Le PER de Caravel

Il y a des tonnes de PER sur le marché mais personnellement j’ai choisis Caravel. Caravel est un compte épargne retraite pensé pour les entrepreneurs et les indépendants. La solution est simple, flexible et permet de faire des investissements responsables. Voici les 3 fonds dans lesquels vous pouvez investir :

Vous pouvez donc investir pour le climat, l’économie sociale ou solidaire. Personnellement, j’ai choisis le climat car rien ne sert d’avoir une bonne retraite si c’est pour vivre dans un monde au bord de la destruction. Caravel me donne le détail de mon fond :

Sur Caravel, vous pouvez faire des versements ponctuels (les sommes que vous voulez au moment que vous voulez) et / ou faire des versement réguliers. Personnellement, j’ai fait un premier versement puis j’ai programmé un virement mensuel. Tout cela est modifiable à tout moment.

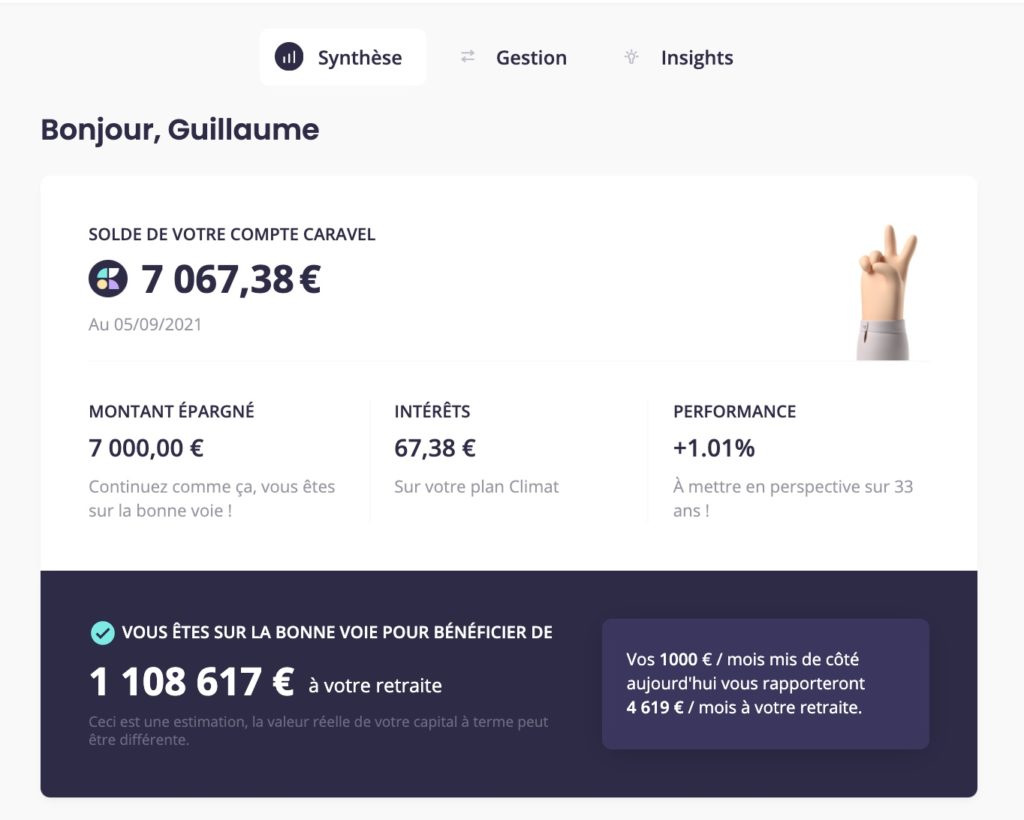

Le tableau de bord de Caravel est simple, intuitif et vous donne toutes les informations essentielles, notamment comment se porte votre PER (gain ou perte ?) et vous donne une estimation de ce qu’il vous rapportera à la retraite :

Personnellement, j’ai tout de suite mis 7000€ car j’ai ouvert mon compte en cours d’année et j’ai programmé un versement mensuel de 1000€ afin de profiter au maximum de l’avantage fiscal. Cela me donnera une retraite complémentaire de 4619€ / mois ! Pas mal, mieux que les 1679€ de la retraite de base.

Vous pouvez vous inscrire et faire une simulation via ce lien.

Je ne suis pas rentré dans les détails mais j’espère que vous avez compris l’intérêt d’un tel dispositif pour nous autres freelances. Bien entendu, il y a d’autres solutions que Caravel, vous pouvez par exemple demander à votre assureur des détails sur leur PER. Néanmoins, j’ai personnellement été convaincu par Caravel via son approche responsable.

J’en parlerai peut être plus longue dans le prochain épisode du Podcast la voix du freelance et surtout si vous avez des questions, je vous invite à me les poser en commentaire ou via ma page contact (lien dans le footer).